Транспортный налог в России — базовая ставка налога на автомобиль по лошадиным силам в 2022 году

- Что представляет из себя транспортный налог

- Расчет по лошадиным силам

- Таблица ставок по регионам

- Полезные материалы по налогу

- Популярные вопросы от читателей и ответы специалиста

- Что такое общероссийская ставка

- Дополнительные материалы

Зарегистрированные в России автомобили облагаются ежегодным транспортным налогом (ТН). Зная это, при покупке автомобиля мы не в последнюю очередь смотрим на мощность двигателя, так как от лошадиных сил будет зависеть не только комофрт передвижения, но и размер налога на ТС.

Транспортный налог по лошадиным силам в 2022 году

Налог взимается с автомобилей и других транспортных средств оборудованных двигателем. Расчет производится с каждой лошадиной силы. Для того чтобы узнать, как начисляется ТН на автомобиль, необходимо знать следующую информацию:

-

Налоговая ставка

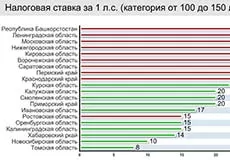

Региональная налоговая ставка на машину устанавливается местным законодательством. Для разных субъектов РФ установлен свой размер налоговой ставки, в зависимости от объема двигателя, года выпуска и (или) экологического класса. Для тех регионов, которые не регулируют ТН самостоятельно, действуют общие ставки и правила оплаты, указанные в Налоговом кодексе РФ. Таблицу ставок дорожного налога на машину по регионам вы найдете ниже.

-

Налоговая база (лошадиные силы)

В отношении автомобилей, у которых имеются двигатели, определяется как лошадиные силы. Эти данные вы можете найти в ПТС или СТС.

-

Количество месяцев владения за один календарный год

Это тот период, которым вы владеете авто. Если вы купили машину, к примеру, 7 апреля, а продали 15 мая, то количество месяцев владения составит два полных месяца.

-

Повышающий коэффициент для роскошных автомобилей

Назначается на автомобили, стоимость которых превышает 3 миллиона рублей и которые включены в список МинПромТорга. (Поброднее)

Как рассчитать налог на мощность автомобиля по л.с. в России

Теперь представляем вашему вниманию формулу, чтобы высчитать налог на машину.

Предлагаю рассмотреть пример расчета дорожного налога на легковой автомобиль.

Размер налога составит 10 106 рублей.

75 руб. x 245 л/с x 0.5 x 1.1 коэффициент = 10 106 руб.

Автомобиль с бензиновым двигателем выйдет значительно дороже.

Вот так можно вручную рассчитать ТН. Намного проще узнать налог на автомобиль онлайн, с помощью калькулятора.

Физическим лицам транспортный налог рассчитывает налоговая инспекция, однако согласно ФЗ РФ от 2 апреля 2014 года №52 - физлица обязаны самостоятельно подавать сведения о покупке транспортных средств. Более подробно об этом читайте здесь. Юридические лица должны рассчитывать транспортный налог самостоятельно.

Налог на автомобиль взимается на основании 28 главы ч.2 Налогового Кодекса РФ и принимаемыми в соответствии с Кодексом законов субъектов РФ о транспортном налоге. Каждый регион определяет свои ставки транспортного налога на основании вышеуказанного Кодекса. Также любой регион может применять свои льготы и скидки по транспортному налогу. Более подробно смотрите в статье закон о транспортном налоге.

Стоимость налога рассчитывается по количеству лошадиных сил. Практически во всех технических документах на автомобиль указана мощность в л.с., но если мощность двигателя указано только в киловаттах, то Вам необходимо перевести эти данные в лошадиные силы.

1кВт = 1,35962 л.с.

Например: 93 кВт Х 1,35962 = 126,44 л.с. (результат необходимо округлить до двух знаков после запятой)

Будьте внимательны, с 1 января 2011 года транспортный налог, так же как и земельный налог, уплачивается налогоплательщиками – физическими лицами не ранее 1 ноября года, следующим за налоговым периодом.

Документ: Федеральный закон от 23.07.2013 г. № 248-ФЗ вступил в силу: 1 января 2014 года

Налоги нужно считать в полных рублях, применяя правила арифметики. А именно суммы менее 50 коп. отбрасывать, а 50 коп. и более округлять до полного рубля. Наконец это четко прописали в статье 52 Налогового кодекса РФ. Хотя отметим, что на практике данный порядок действует давно.

Решили вынести в отдельную статью, по мере появления новой информации она будет пополняться - Налог на дорогие автомобили

Таблица ставок транспортного налога по регионам в 2022 году для физических лиц

Все о льготах на ТН

Что такое налоговая база

Как узнать задолженность

Транспортный налог для юридических лиц

Налог на мотоцикл, квадроцикл и снегоход

Транспортный налог на электромобиль

Повышенный налог на второе авто?

Налог на грузовые автомобили

Какие машины не облагаются налогом

Где самый низкий налог в России

Кто освобождается от уплаты налога

Популярные вопросы от читателей

Кто является плательщиком транспортного налога на ТС в 2022 году, установлено статьей 357 НК РФ:

Налогоплательщиками налога признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии со статьей 358 настоящего Кодекса, если иное не предусмотрено настоящей статьей.

Так, налогоплательщиками транспортного налога признаются граждане или организации, на которых оформлены авто, облагаемые налогом.

Вы обязаны ежегодно уплачивать ТН, пока являетесь владельцем:

-

Наземного (автомобиль, автобус, мотоцикл и пр.);

-

Водного (катер, яхта, гидроцикл и пр.);

-

Воздушного ТС (вертолет, самолет и пр.).

п. 1 ст. 358 НК РФ

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства (далее в настоящей главе - транспортные средства), зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации

Однако не все машины облагаются налогом. Среди наземных ТС объектом налогообложения по транспортному налогу согласно п. 2 ст. 358 НК РФ не считаются:

-

Машины, оборудованные для пользования инвалидами (Подробнее >);

-

Автомобили с мощностью менее 100 л/с, переданные в пользование органами социальной защиты (Подробнее >);

-

Машины, которые находятся в угоне (Подробнее >);

-

Тракторы, комбайны и другие сельхозмашины, которые используются при выполнении сельскохозяйственных работ (Подробнее >);

-

Авто, владельцами которых выступают федеральные государственные органы или органы исполнительной власти (Подробнее >).

Если вы недавно купили автомобиль и владеете им неполный год, размер ТН будет меньше. Начисление на новую машину меньше года в собственности высчитывается по такой формуле:

-

Размер налога = (Налоговая ставка) x (Л/с) x (Кол. мес. владения / 12)

Как правильно рассчитать количество месяцев владения:

Если вы купили авто 15 числа или ранее - считайте этот месяц за полный;

абз. 2 п. 3 ст. 362 НК РФ

Если регистрация транспортного средства произошла до 15-го числа соответствующего месяца включительно или снятие транспортного средства с регистрации (снятие с учета, исключение из государственного судового реестра и так далее) произошло после 15-го числа соответствующего месяца, за полный месяц принимается месяц регистрации (снятия с регистрации) транспортного средства

Если 16 числа и позже - месяц не учитываем.

абз. 3 п. 3 ст. 362 НК РФ

Если регистрация транспортного средства произошла после 15-го числа соответствующего месяца или снятие транспортного средства с регистрации (снятие с учета, исключение из государственного судового реестра и так далее) произошло до 15-го числа соответствующего месяца включительно, месяц регистрации (снятия с регистрации) транспортного средства не учитывается при определении коэффициента, указанного в настоящем пункте

К примеру, вы купили автомобиль (мощностью в 120 л/с) 15 августа 2021 года. Порядок исчисления транспортного налога физическим лицом в этом случае будет таким:

Определите налоговую ставку вашего региона для мощности двигателя в 120 л/с. Если вы проживаете в Москве, ставка для такого авто составит 25 руб. Посчитайте сколько полных месяцев прошло с регистрации авто. Так как вы купили авто 15-го числа, август следует считать за полный месяц. А значит, вы являетесь собственником авто 5 месяцев из 12 (с августа по декабрь). Коэффициент владения авто составит 5/12. Умножьте ставку налога на л/с и на время владения автомобилем за год. 25*120*5/12=1250 руб. - вот полный размер налога, который вы уплатите за такую машину.

Если вы купили автомобиль в 2021 году, то первый налог за него вы оплатите в 2022.

ТН для автомобилей, которые находятся в собственности менее 3 лет, начисляется по общим правилам. А значит, годовой налог на автомобиль в собственности менее 3 лет будет точно таким же, как и для тех машин, которыми вы владели дольше этого срока. Главное - чтобы автомобиль был зарегистрирован на вас в течение всего календарного года. Если вас интересует, какой необходимо уплатить налог с машины менее 3 лет в собственности при продаже, ответы на все вопросы вы найдете в этой статье.

Согласно ч. 1 ст. 363 НК РФ, налог с владельцев транспортных средств уплачивается по месту нахождения автомобиля.

Уплата налога и авансовых платежей по налогу производится налогоплательщиками в бюджет по месту нахождения транспортных средств

Местом нахождения при этом считается:

-

Юридический адрес - для владельца-организации;

-

Адрес жительства - для физлиц.

п. 5 ст. 83 НК РФ

Местом нахождения имущества в целях настоящей статьи признается:

...для транспортных средств, не указанных в подпунктах 1 и 1.1 настоящего пункта, - место нахождения организации (ее обособленного подразделения) или место жительства (место пребывания) физического лица, по которым в соответствии с законодательством Российской Федерации зарегистрировано транспортное средство

Таким образом не важно где вы поставите автомобиль на учет, ТН рассчитывается по ставкам того региона, в котором проживает собственник авто.

Это региональный налог. Субъекты РФ имеют право самостоятельно устанавливать размеры ставок, порядок и сроки оплаты налога. Cт. 356 НК РФ гласит:

Устанавливая налог, законодательные (представительные) органы субъектов Российской Федерации определяют налоговую ставку в пределах, установленных настоящей главой. В отношении налогоплательщиков-организаций законодательные (представительные) органы субъектов Российской Федерации, устанавливая налог, определяют также порядок и сроки уплаты налога

Весь уплаченный налог на имущество в виде транспортного средства для физических лиц идет в субъект РФ, в котором проживает собственник транспортного средства.

По заявлению властей все деньги, заплаченные автовладельцами, пойдут на ремонт дорог и поддержание их в хорошем состоянии именно этого субъекта РФ. Так что ждем что еще через несколько лет, вот вот, прям скоро, наши дороги станут отличного качества, учитывая количество уплаченного налога :)

Просматривать информацию о наличии налоговых задолженностей можно через личный кабинет налогоплательщика транспортного налога официального сайта ФНС. Однако простой регистрации на сайте здесь будет недостаточно.

Чтобы получить доступ к личному кабинету и оплачивать долги через nalog.ru, необходимо посетить налоговую инспекцию вашего города. Там вам выдадут логин и пароль для входа в личный кабинет. После этого уведомления от налоговой перестанут приходить по почте - всю нужную информацию вы сможете просматривать самостоятельно через сайт. Подробнее про личный кабинет читайте тут.

Уведомление о налоге на авто приходит обычной почтой обычно в конце лета. В письме также указана полная сумма налога (вместе с задолженностями за предыдущие периоды, если они есть) и дата, до которой ТН следует уплатить. Налог за 2021 год должен быть погашен до 1 декабря 2022 года.

Если вы зарегистрированы в личном кабете на сайте ФНС, то бумажная квитанция вам приходить не будет.

Как только пришел налог на авто - тут же его оплатите, даже если до 1 декабря осталось еще много времени. Письмо с реквизитами может затеряться, либо вы просто забудете совершить платеж вовремя. А это, в свою очередь, приведет к тому, что налог с каждым днем начнет увеличиваться за счет штрафов и пени.

Общероссийская ставка на 2022 год

В таблице приведен дорожный налог на авто по мощности двигателя сразу для всех регионов страны. Каждый регион имеет право выставить свои ставки выше или ниже указанных сумм, поэтому выберите свой регион из таблицы выше или воспользуйтесь онлайн калькулятором для расчета именно по вашему региону.

| Наименование объекта налогообложения | Ставка (руб.) |

|---|---|

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л. с. (до 73,55 кВт) включительно | 2,5 |

| свыше 100 л. с. до 150 л. с. (свыше 73,55 кВт до 110,33 кВт) включительно | 3,5 |

| свыше 150 л. с. до 200 л. с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5 |

| свыше 200 л. с. до 250 л. с. (свыше 147,1 кВт до 183,9 кВт) включительно | 7,5 |

| свыше 250 л. с. (свыше 183,9 кВт) | 15 |

| Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): | |

| до 20 л. с. (до 14,7 кВт) включительно | 1 |

| свыше 20 л. с. до 35 л. с. (свыше 14,7 кВт до 25,74 кВт) включительно | 2 |

| свыше 35 л. с. (свыше 25,74 кВт) | 5 |

| Автобусы с мощностью двигателя (с каждой лошадиной силы): | |

| до 200 л. с. (до 147,1 кВт) включительно | 5 |

| свыше 200 л. с. (свыше 147,1 кВт) | 10 |

| Грузовые автомобили с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л. с. (до 73,55 кВт) включительно | 2,5 |

| свыше 100 л. с. до 150 л. с. (свыше 73,55 кВт до 110,33 кВт) включительно | 4 |

| свыше 150 л. с. до 200 л. с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5 |

| свыше 200 л. с. до 250 л. с. (свыше 147,1 кВт до 183,9 кВт) включительно | 6,5 |

| свыше 250 л. с. (свыше 183,9 кВт) | 8,5 |

| Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) | 5 |

| Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): | |

| до 50 л. с. (до 36,77 кВт) включительно | 2,5 |

| свыше 50 л. с. (свыше 36,77 кВт) | 5 |

| Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л. с. (до 73,55 кВт) включительно | 10 |

| свыше 100 л. с. (свыше 73,55 кВт) | 20 |

| Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л. с. (до 73,55 кВт) включительно | 20 |

| свыше 100 л. с. (свыше 73,55 кВт) | 40 |

| Гидроциклы с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л. с. (до 73,55 кВт) включительно | 25 |

| свыше 100 л. с. (свыше 73,55 кВт) | 50 |

| Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости) | 20 |

| Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) | 25 |

| Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) | 20 |

| Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) | 200 |

-

Прочие материалы:

- Налог на легковой прицеп

- Налог на старый автомобиль

- Существует ли плата за трактор?

- Налоговый вычет при покупке ТС

- Когда отменят налог

- Как уменьшить налог

- Срок оплаты налога

- Срок исковой давности по ТН

- Не пришла квитанция

- Образец платежного поручения

- Перерасчет транспортного налога

- Автоналог сельским жителям

- Транспортный налог и лизинг

- Налог для ИП при УСН

- КБК и проводки в бухучете

Если я обращусь в суд и машину присудят ему, то половину стоимости ему все равно не будет с чего мне вернуть. А мне хочется хотя бы часть денег с него вернуть, снять с учета машину, чтобы не платить транспортный налог. Можно ли мне как-то попросить суд выставить машину на торги, а вырученную сумму разделить поровну между мной и бывшим мужем либо отдать авто ему, но при условии выплаты мне причитающейся мне суммы? Либо имеется другой способ решения данного вопроса?

Таким образом, если Вы получали неоднократно уведомления об уплате транспортного налога, то нарушений в действиях судебного пристава нет. Если уведомления Вы не получали и сумма транспортного налога просто нереальная, то следует обратиться в суд с иском об отмене ранее вынесенного в отношении вас решения.

Так как транспортный налог относится к региональному налогу, то льготы предусматриваются конкретным регионом.

В ноябре 2014 года истекает срок выданной мною генеральной доверенности на автомобиль. С момента ее продажи покупатель так и не перерегистрировал автомобиль на себя, я все время плату транспортный налог, авто по-прежнему числится за мной. Когда я решил узнать, если ли какие-либо штрафы на мое имя, я узнал, что на данный автомобиль уже выписано 4 штрафа, однако квитанции на их уплату приходят не на мой адрес, а совершенно в другой регион.

В данной ситуации я понимаю, что действовал не правильно при продаже авто. В первую очередь я решил разыскать покупателя, однако никаких данных его у меня не осталось. В нотариальной конторе, в которой оформлялась генеральная доверенность, мне сообщили ФИО и адрес покупателя. Однако как впоследствии выяснилось, по данному адресу такой человек никогда не проживал.

Таким образом, я не знаю, где проживает покупатель и где моя машина. Так как через несколько месяцев истекает срок действия выданной доверенности, я решил дождаться этой даты и подать заявление на угон автомобиля, так как нет никакого желания платить транспортный налог за авто, которым я не пользуюсь.

Из этой ситуации у меня возникли следующие вопросы:

Как мне найти покупателя, если он уже перепродал автомобиль? Правильно ли я поступлю, если по истечению срока действия доверенности подам заявление об угоне авто? Имеются ли другие выходы из моего положения?

Я сразу же связался с МРЭО г. Уссурийска, чтобы разобраться, откуда у меня появился автомобиль. В МРЭО мне ответили, что я в 1995 году поставил на учет автомобиль. Действительно, в Приморском крае я проходил военную службу, однако на момент постановки автомобиля на учет, я уже давно был зарегистрирован и проживал в другом регионе. В подтверждение этого у меня имеется справка, выданная УФМС. Таким образом, данного автомобиля, зарегистрированного на мое имя я никогда не видел, в ГИБДД г. Уссурийска с данным вопросом разбираться не хотят, ссылаясь на то, что автомобиль мой. Как мне теперь доказать, что автомобиль мне никогда не принадлежал и на учет поставлен незаконно?