Страховая не платит по ОСАГО — причины для отказа в выплате. Что делать, если страховая отказала в выплате или мало заплатила по ОСАГО?

Нередки случаи, когда страховая не платит по ОСАГО. В таких случаях водители теряются и не знают что им делать в данной ситуации. Сегодня мы вам расскажем о том, когда отказ является законным и что следует делать, когда компания не выплачивает страховое покрытие.

Что делать, если страховая отказала в выплате по ОСАГО

Мы уже неоднократно говорили о том, что совсем недавно были внесены изменения в законодательство, регулирующее вопросы о страховании. Теперь, если страховая не платит или выплачивает не полную сумму страхового покрытия, необходимо для начала постараться решить этот вопрос в досудебном порядке, то есть отправлять претензию в СК.

О том, как составлять претензию, мы уже писали ранее в статье «Жалобы на страховую компанию». Поэтому мы будем рассматривать процесс судебного разбирательства.

Но для начала следует рассмотреть основные причины отказа в выплате по ОСАГО. На законодательном уровне имеется 11 пунктов для отказа в выплате, которые даже бессмысленно оспаривать.

К страховому риску по обязательному страхованию относится наступление гражданской ответственности по обязательствам, указанным в пункте 1 настоящей статьи, за исключением случаев возникновения ответственности вследствие:

а) причинения вреда при использовании иного транспортного средства, чем то, которое указано в договоре обязательного страхования;

б) причинения морального вреда или возникновения обязанности по возмещению упущенной выгоды;

в) причинения вреда при использовании транспортных средств в ходе соревнований, испытаний или учебной езды в специально отведенных для этого местах;

г) загрязнения окружающей среды; (в ред. Федерального закона от 30.12.2008 N 309-ФЗ)

д) причинения вреда воздействием перевозимого груза, если риск такой ответственности подлежит обязательному страхованию в соответствии с законом о соответствующем виде обязательного страхования;

е) причинения вреда жизни или здоровью работников при исполнении ими трудовых обязанностей, если этот вред подлежит возмещению в соответствии с законом о соответствующем виде обязательного страхования или обязательного социального страхования;

ж) обязанности по возмещению работодателю убытков, вызванных причинением вреда работнику;

з) причинения водителем вреда управляемому им транспортному средству и прицепу к нему, перевозимому ими грузу, установленному на них оборудованию и иному имуществу; (в ред. Федерального закона от 01.12.2007 N 306-ФЗ)

и) причинения вреда при погрузке груза на транспортное средство или его разгрузке; (в ред. Федерального закона от 01.12.2007 N 306-ФЗ)

к) повреждения или уничтожения антикварных и других уникальных предметов, зданий и сооружений, имеющих историко-культурное значение, изделий из драгоценных металлов и драгоценных и полудрагоценных камней, наличных денег, ценных бумаг, предметов религиозного характера, а также произведений науки, литературы и искусства, других объектов интеллектуальной собственности;

л) утратил силу с 1 сентября 2014 года. - Федеральный закон от 21.07.2014 N 223-ФЗ;

м) причинения вреда жизни, здоровью, имуществу пассажиров при их перевозке, если этот вред подлежит возмещению в соответствии с законодательством Российской Федерации об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров. (пп. "м" введен Федеральным законом от 14.06.2012 N 78-ФЗ)

При наступлении гражданской ответственности владельцев транспортных средств в указанных в настоящем пункте случаях причиненный вред подлежит возмещению ими в соответствии с законодательством Российской Федерации.

Часть 2 статьи 6 Федерального Закона от 25.04.2002 года № 40 – ФЗ

Другими словами, если вы являетесь виновником и при этом попадаете в одну из этих категорий, то платить пострадавшему придется из своего кармана.

Юридические лица и граждане, деятельность которых связана с повышенной опасностью для окружающих (использование транспортных средств, механизмов, электрической энергии высокого напряжения, атомной энергии, взрывчатых веществ, сильнодействующих ядов и т.п.; осуществление строительной и иной, связанной с нею деятельности и др.), обязаны возместить вред, причиненный источником повышенной опасности, если не докажут, что вред возник вследствие непреодолимой силы или умысла потерпевшего. Владелец источника повышенной опасности может быть освобожден судом от ответственности полностью или частично также по основаниям, предусмотренным пунктами 2 и 3 статьи 1083 настоящего Кодекса.

Обязанность возмещения вреда возлагается на юридическое лицо или гражданина, которые владеют источником повышенной опасности на праве собственности, праве хозяйственного ведения или праве оперативного управления либо на ином законном основании (на праве аренды, по доверенности на право управления транспортным средством, в силу распоряжения соответствующего органа о передаче ему источника повышенной опасности и т.п.).

Часть 1 статьи 1079 ГК РФ

Но помимо обоснованного отказа вам могут предъявить один из нижеследующих пунктов, на основании которого производиться выплата не будет. Однако все пункты легко оспариваются в судебном порядке.

Виновник не вписан в страховой полис. Бывает так, что вы стали пострадавшей стороной в ДТП, но страховая отказывается выплачивать, ссылаясь на то, что виновник не был вписан в ОСАГО (сын, товарищ, друг, жена и т.д.). Согласно пункту «Д» части 1 статьи 14 Федерального Закона от 25.04.2002 года № 40 – ФЗ, страховая компания обязана произвести выплату, однако ей переходит право регрессного требования в случае, если лицо не было допущено к управлению ТС.

К страховщику, выплатившему страховое возмещение, переходит право требования потерпевшего к лицу, причинившему вред, в размере произведенной потерпевшему страховой выплаты, если:

б) вред был причинен указанным лицом при управлении транспортным средством в состоянии опьянения (алкогольного, наркотического или иного) либо указанное лицо не выполнило требование уполномоченного должностного лица о прохождении медицинского освидетельствования на состояние опьянения или оно не выполнило требование Правил дорожного движения Российской Федерации о запрещении водителю употреблять алкогольные напитки, наркотические или психотропные вещества после дорожно-транспортного происшествия, к которому он причастен;

Пункт «Б» части 1 статьи 14 Федерального Закона от 25.04.2002 года № 40 – ФЗ

-

Виновник ДТП был в состоянии алкогольного опьянения. В этой ситуации, аналогичной предыдущей, следует ссылаться на часть 1 статьи 14 Федерального Закона.

К страховщику, выплатившему страховое возмещение, переходит право требования потерпевшего к лицу, причинившему вред, в размере произведенной потерпевшему страховой выплаты, если:

б) вред был причинен указанным лицом при управлении транспортным средством в состоянии опьянения (алкогольного, наркотического или иного);

Пункту «Б» части 1 статьи 14 Федерального Закона от 25.04.2002 года № 40 – ФЗ

Вина не установлена. Вы оставили автомобиль и ушли, а когда вернулись, авто оказалось разбито. И повезет, если виновник будет на месте. В любом случае, хоть в возбуждении дела об Административном правонарушении и будет отказано, получить страховые выплаты вы обязаны.

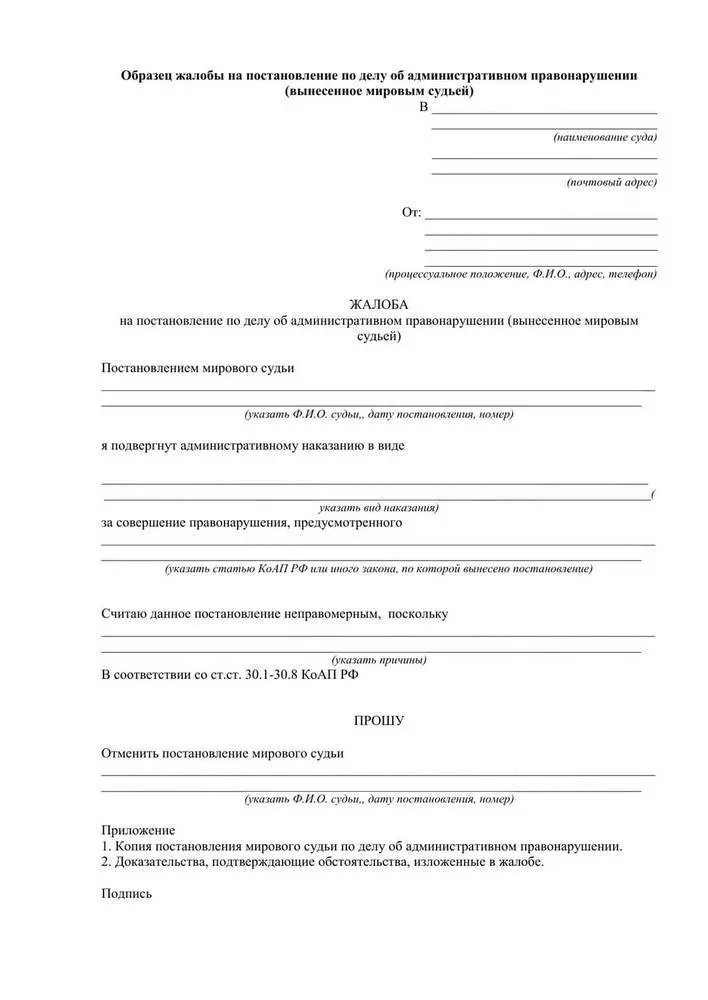

Обжалование постановления. Виновнику выдали постановление с привлечением к административной ответственности, после чего он решил его обжаловать. В этой ситуации может быть только продление срока рассмотрения заявления, но никак не отказ в выплате.

Скрылся с места ДТП. Страховая компания может ссылаться на то, что в справке отсутствуют сведения о виновнике, хотя в постановлении они имеются. Это противоречит закону, а значит СК обязана платить. Но если данных о лице, скрывшемся с места аварии, действительно нет, в таком случае о выплате следует забыть до тех пор, пока личность виновника не будет установлена.

Окончен период использования ОСАГО. У виновника период использования автомобиля, к примеру, составляет 5 месяцев, но управлял он ТС в тот момент, на который страхование не распространяется. В этом случае страховая компания выплачивает вам страховое покрытие, но при этом приобретает право регрессного требования к виновнику.

Отозвана лицензия. Бывает так, что в период использования ОСАГО у СК отзывают лицензию и компания прекращает свою деятельность. Что делать если страховая компания закрылась? В данном случае при ДТП звоните на горячую линию страховщика и требуйте выплаты. Они обязаны вам ее произвести. В дальнейшем они получат компенсацию от РСА.

Отсутствуют сведения о нарушении ПДД. Инспектор ГИБДД так торопился, что забыл указать нарушения, которые совершил виновник. В постановлении об Административном правонарушении или протоколе обязательно должна содержаться данная информация. Если на основании справки страховая компания не хочет платить, предоставьте им дополнительные документы, в которых имеется вся необходимая информация.

Отсутствует ТО. Если у вас нет диагностической карты, это не означает, что вам ничего не выплатят. Однако если у виновника просрочена карта, это может послужить основанием для регресса.

Не предоставил авто для осмотра. Пострадавшая сторона не имеет обязательств по предоставлению для осмотра своего автомобиля. Следовательно, страховая компания должна выплатить страховое покрытие.

к) владелец транспортного средства при заключении договора обязательного страхования предоставил страховщику недостоверные сведения, что привело к необоснованному уменьшению размера страховой премии;

ст.14 ФЗ "Об ОСАГО"

Как видите, существует много способов, чтобы не выплачивать страховую часть. Однако не стоит быстро сдаваться в данной ситуации. Следует изучить законы и приступить сначала к досудебному разбирательству, а после к судебному. Важно помнить, что любой ответ от страховой компании, будь то отказ или подтверждение, должен быть в письменном виде.

Что делать виновнику ДТП, если ОСАГО не покрывает ущерб

Конечно, ситуации бывают разными, и где-то страховая компания может вообще не заплатить, а где-то заплатить, так мало, что на ремонт едва хватит. Что делать если страховая мало заплатила или не доплатила по ОСАГО?

Делаем все то же самое, что и выше. То есть, сначала пишем претензию на адрес страховой компании, после в течение 20 дней ждем либо отказ, либо дополнительные выплаты. Если ответ не последовал, высчитываем дни просрочки и заодно начинаем составлять иск в суд с требованием доплатить недостающую сумму. Как это делать мы писали в статье «Жалоба на страховую компанию».

Но не стоит забывать и о сроке давности по ОСАГО. В соответствии с частью 2 статьи 966 ГК РФ, данный период составляет 3 года.

Срок исковой давности по требованиям, вытекающим из договора страхования риска ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц, составляет три года (статья 196).

Часть 2 статьи 966 ГК РФ

Данная часть ссылается на статью 196, которая в свою очередь переводит нас на часть 1 статьи 200 ГК РФ.

Если законом не установлено иное, течение срока исковой давности начинается со дня, когда лицо узнало или должно было узнать о нарушении своего права и о том, кто является надлежащим ответчиком по иску о защите этого права.

Часть 1 статьи 200 ГК РФ

Другими словами, срок исковой давности начинается с того момента, когда пострадавшее лицо узнало о наступлении тех или иных обстоятельств, которые предоставляют ему право на получение страховых выплат. То есть практически с момента ДТП начинает свой отсчет период в три года. Поэтому не следует откладывать свой поход в суд в случае не выплат.

В данной статье мы постарались рассказать вам, в каких случаях не выплачивается страховка по ОСАГО, когда отказ можно обжаловать и что следует делать, если страховая выплатила мало или не выплатила вообще.

Если вы считаете, что не сможете выиграть данный спор или думаете, что судебное разбирательство не для вас, тогда к вашим услугам наш бесплатный юрист, который сможет помочь вам независимо от сложности ситуации.