Регресс страховой компании к виновнику ДТП

Многие водители оформляя полис обязательного страхования ошибочно полагают, что теперь они уж точно перестают быть материально ответственными за все ситуации, которые могут произойти с ними на дороге. Возможность страхования автогражданской ответственности потерпевшего лица, когда страховая покрывает убыток пострадавшему вместо виновника ДТП, многим может развязать руки за рулем. Незнание законодательства, в частности такого понятия, как регресс страховой компании к виновнику ДТП, создает иллюзию безнаказанности в умах некоторых водителей.

Что такое регрессное требование страховой компании

Федеральный закон "Об обязательном страховании гражданской ответственности владельцев транспортных средств" N 40-ФЗ от 25.04.2002 с изменениями от 1 сентября 2016 года (далее "закон об ОСАГО"), предусматривает возможность регресса или регрессного требования страховщика к лицу, виновному в дорожно-транспортном происшествии. О понятии регресса и причинах, когда у страховой компании появляется возможность предъявить его, говорится в ст.14 Закона об ОСАГО.

К страховщику, выплатившему страховое возмещение, переходит право требования потерпевшего к лицу, причинившему вред, в размере произведенной потерпевшему страховой выплаты...

ч.1 ст.14

Таким образом законодательство дает возможность страховщику потребовать у виновника ДТП ту сумму страховой компенсации, которую первый заплатил вместо второго пострадавшему в ДТП. Проще говоря, страховая оплачивает вред, нанесенный потерпевшему, по договору обязательного страхования, а потом заставляет виновника компенсировать ей эти затраты.

Также данное право страховщика закреплено.

Лицо, возместившее вред, причиненный другим лицом (работником при исполнении им служебных, должностных или иных трудовых обязанностей, лицом, управляющим транспортным средством, и т.п.), имеет право обратного требования (регресса) к этому лицу в размере выплаченного возмещения, если иной размер не установлен законом.

ст.1081 п.1 Гражданского кодекса РФ

Многие могут недоуменно пожать плечами и сказать: "Зачем же заключать договор страхования, если все равно платить со своего кармана?" Однако, стоит уточнить, что право регрессного требования страховая получает не всегда, а только лишь в определенных обстоятельствах. А статья 14 Федерального закона об ОСАГО направлена на то, чтобы защитить страховую компанию от последствий халатного и легкомысленного поведения на дороге водителей, заключивших с ней страховой договор.

Когда страховая компания может предъявить регрессное требование

Как уже говорилось, страховщик не всегда может воспользоваться правом регресса к виновному лицу, вместо которого он оплатил вред потерпевшему, а только лишь в определенных случаях. Согласно ст.14, страховая компания может потребовать у виновника ДТП возмещение полной суммы страховой оплаты, если:

-

виновное лицо, вследствие умышленных действий нанесло ущерб имуществу или здоровью потерпевшего - (ст.14 ч.1 п.а);

-

вред был причинен указанным лицом при управлении транспортным средством в состоянии опьянения (алкогольного, наркотического или иного) либо указанное лицо не выполнило требование уполномоченного должностного лица о прохождении медицинского освидетельствования на состояние опьянения или оно не выполнило требование Правил дорожного движения Российской Федерации о запрещении водителю употреблять алкогольные напитки, наркотические или психотропные вещества после дорожно-транспортного происшествия, к которому он причастен - (ст.14 ч.1 п.б);

-

виновник попал в ДТП на автомобиле, на управление которым он не имел права - (ст.14 ч.1 п.в);

-

виновник покинул место происшествия после возникновения дорожно-транспортного инцидента - (ст.14 ч.1 п.г);

-

виновник ДТП не был включен в договор обязательного страхования как лицо, имеющее право управлять транспортным средством, на котором он попал в аварию (при заключении договора обязательного страхования с условием использования транспортного средства только указанными в договоре обязательного страхования водителями) - (ст.14 ч.1 п.д);

-

страховой случай наступил при использовании указанным лицом транспортного средства в период, не предусмотренный договором обязательного страхования (при заключении договора обязательного страхования с условием использования транспортного средства в период, предусмотренный договором обязательного страхования);

-

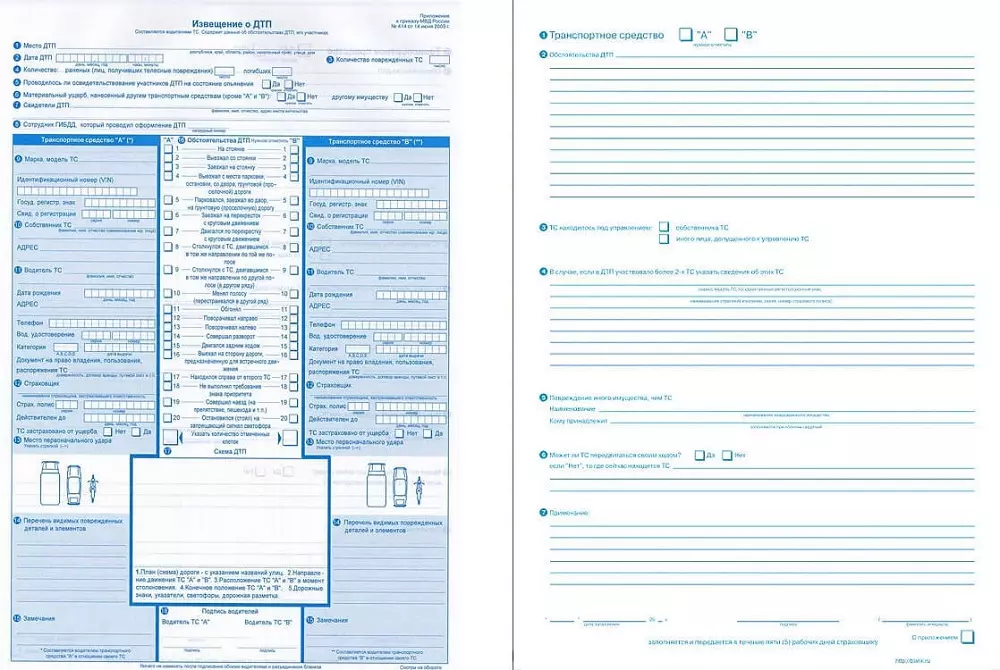

виновное лицо совместно с потерпевшим не направило своему страховщику экземпляр бланка о ДТП в течение пяти рабочих дней с момента возникновения страхового случая (при условии, что ДТП оформлялось без участия сотрудников полиции) - (ст.14 ч.1 п.ж);

-

до истечения 15 календарных дней, за исключением нерабочих праздничных дней, со дня дорожно-транспортного происшествия указанное лицо в случае оформления документов о дорожно-транспортном происшествии без участия уполномоченных на то сотрудников полиции приступило к ремонту или утилизации транспортного средства, при использовании которого им был причинен вред, и (или) не представило по требованию страховщика данное транспортное средство для проведения осмотра и (или) независимой технической экспертизы - (ст.14 ч.1 п.з);

-

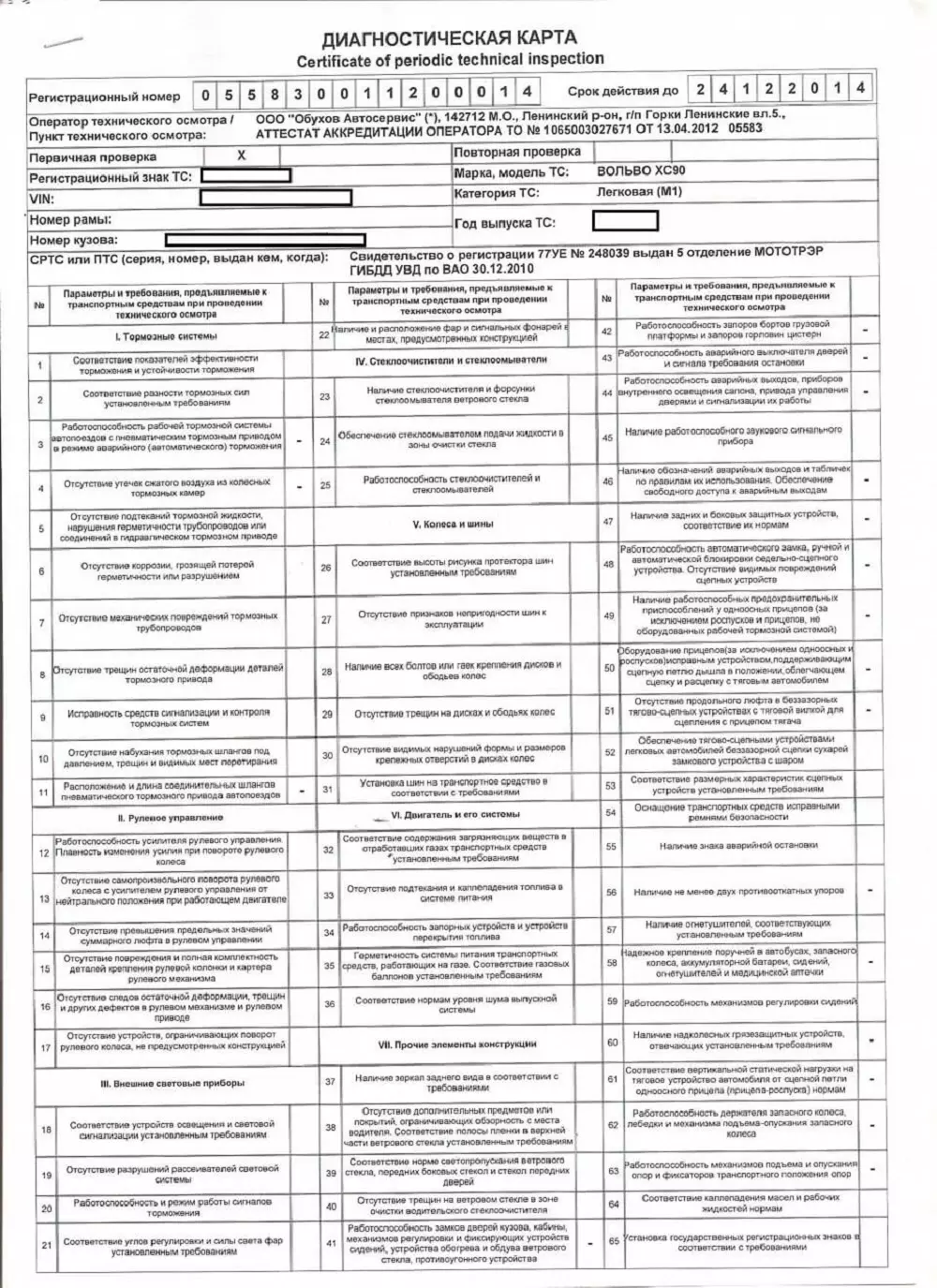

на момент наступления страхового случая истек срок действия диагностической карты, содержащей сведения о соответствии транспортного средства обязательным требованиям безопасности транспортных средств, легкового такси, автобуса или грузового автомобиля, предназначенного и оборудованного для перевозок пассажиров, с числом мест для сидения более чем восемь (кроме места для водителя), специализированного транспортного средства, предназначенного и оборудованного для перевозок опасных грузов - (ст.14 ч.1 п.и);

-

владелец транспортного средства при заключении договора обязательного страхования предоставил страховщику недостоверные сведения, что привело к необоснованному уменьшению размера страховой премии (ст.14 ч.1 п.к);

-

вред был причинен указанным лицом при использовании транспортного средства с прицепом при условии, что в договоре обязательного страхования отсутствует информация о возможности управления транспортным средством с прицепом, за исключением принадлежащих гражданам прицепов к легковым автомобилям (ст.14 ч.1 п.л).

Важно отметить, что согласно п.2 ст.14 виновником ДТП может оказаться не только водитель, но и лицо, косвенно виновное в произошедшем инциденте. Им может оказаться лицо, отвечающее за выдачу диагностической карты, если будет доказано, что транспортное средство на момент выдачи карты было неисправно, но по невнимательности оператора техосмотра, или по какой-то другой причине, это не было внесено в карту диагностики.

Как видно из вышесказанного, тема автострахования достаточно сложная и имеет множество скрытых ловушек для тех, кто не знаком с ней достаточно глубоко. Недостаточно иметь поверхностное знание о своих правах в данных вопросах, чтобы себя защитить. Конечно представитель страховой компании обязан ответить вам на все интересующие вас вопросы, но он, как лицо заинтересованное, может умолчать о том, о чем вы не догадаетесь спросить. Поэтому мы настоятельно рекомендуем консультироваться также у независимых экспертов по вопросам автострахования!

Это когда страховая компания возмещает вред потерпевшему, а затем заставляет виновника компенсировать свои затраты.

-

виновное лицо нанесло ущерб имуществу или здоровью потерпевшего;

-

ДТП произошло по вине водителя, пребывавшего в состоянии алкогольного, наркотического или иного опьянения;

-

виновник попал в ДТП на автомобиле, на управление которым он не имел права;

-

виновник покинул место происшествия;

-

виновник ДТП не был включен в договор страхования;

-

страховой случай наступил при использовании указанным лицом ТС в период, не предусмотренный договором страхования;

-

виновное лицо совместно с потерпевшим не направило своему страховщику экземпляр бланка о ДТП в течение пяти рабочих дней с момента возникновения страхового случая;

-

до истечения 15 календарных дней,

-

лицо приступило к ремонту или утилизации ТС, при использовании которого им был причинен вред, и не представило по требованию страховщика данное ТС для проведения осмотра и независимой технической экспертизы;

-

истек срок действия диагностической карты.

Да, может, если будет доказано факт неисправности ТС на момент выдачи диагностической карты.